Con el mercado de valores en máximos históricos y una «liquidez gratuita» aparentemente interminable proporcionada por la Reserva Federal, lo último que la mayoría de la gente puede imaginar ahora es una gran recesión, especialmente una que será la peor desde la Gran Depresión de la década de 1930.

Pero los hechos que detallaremos en este artículo demuestran que esto es totalmente posible. Se trata de una afirmación extraordinaria, pero ¡vivimos en tiempos extraordinarios!

Estas son las cuatro razones principales para creer que la próxima recesión podría ser peor que la Gran Recesión de 2008-09, lo que la convertiría en la peor desde la década de 1930.

Razón nº 1: valoraciones extremadamente altas de los activos

Los inversores informados saben que actualmente nos encontramos en una «burbuja de todo» impulsada por la creación masiva y persistente de dinero por parte de los bancos centrales.

Por ejemplo, la medida de valoración favorita de Warren Buffett —y la que mejor predice los futuros rendimientos del mercado de valores a largo plazo— es la relación entre la capitalización del mercado de valores y el PIB, que se muestra a continuación. Según esta medida, las acciones están cotizando un 30% por encima del máximo histórico anterior durante el pico de la burbuja tecnológica del año 2000. Las acciones tendrían que caer más de un 60% para que esta relación volviera a los niveles que alcanzó en el fondo del mercado de valores en marzo de 2009.

Fuente: FRED, con anotaciones de BullAndBearProfits.com.

El sector inmobiliario también es caro. Como se muestra en el siguiente gráfico del índice de precios de viviendas de 20 ciudades de S&P/Case-Shiller, ¡los precios de las viviendas son actualmente un 27% más altos de lo que eran en el pico de la burbuja inmobiliaria de 2006!

Source: FRED, with annotations by BullAndBearProfits.com.

Fuente: FRED, con anotaciones de BullAndBearProfits.com.

Razón nº 2: debilidad de los fundamentos económicos

La economía de EEUU no es tan fuerte como antes. Esto es ciertamente cierto tras la pandemia de cólera, pero también lo ha sido durante las dos últimas décadas. Todos los impuestos, regulaciones y otras intervenciones gubernamentales en la economía en las últimas décadas han creado una economía más débil y frágil que hará que la próxima recesión sea aún peor.

El siguiente gráfico de la producción industrial muestra que sólo es un 8% más alta que en el pico de 2000 y un 1% más baja que en el pico de 2007. Casi se ha estancado en las últimas dos décadas. Esto es mucho más débil que el crecimiento anual del 3,9% de la producción industrial entre 1920 y 2000.

Fuente: FRED, con anotaciones de BullAndBearProfits.com.

El empleo total no agrícola, que se muestra a continuación, creció a una tasa anual del 2,5% entre 1940 y 2000. Al igual que la producción industrial, el empleo no agrícola prácticamente se ha estancado en las últimas dos décadas. Sólo ha aumentado un 10% desde el máximo de 2000 y sólo un 6% desde el máximo de 2007. Lamentablemente, sigue estando casi un 4% por debajo del máximo de febrero de 2020.

Fuente: FRED, con anotaciones de BullAndBearProfits.com.

Razón nº 3: niveles de endeudamiento excesivos

El gráfico siguiente muestra que la relación entre la deuda total y el PIB de EEUU está cerca de los máximos históricos recientes, con un 3,8 (o el 380%), incluso por encima de los altos niveles que precedieron a la Gran Recesión. La deuda mundial en relación con el PIB también se encuentra en niveles récord de más del 300%, al igual que la deuda federal de EEUU en relación con el PIB, con un 125%.

Fuente: FRED, con anotaciones de BullAndBearProfits.com.

La deuda excesiva ha sido el problema de todas las crisis financieras de la historia debido a la creación previa de dinero de la nada, así que la próxima promete ser una para los libros de historia, dados estos altos niveles de deuda sin precedentes. La liquidación de la deuda y los impagos llevarán a la deflación, como vimos en la Gran Recesión y aún más en la Gran Depresión.

Razón nº 4: opciones políticas limitadas

El principal argumento para el crecimiento económico en los últimos doce años, desde que terminó la Gran Recesión, ha sido la «liquidez gratuita» proporcionada en cantidades aparentemente interminables por la Reserva Federal. Es casi como si el dinero realmente creciera en los árboles!

Pero el dinero creado de la nada no crea nuevos bienes y servicios que mejoren el nivel de vida. Si lo hiciera, un lugar como Zimbabue sería el país más rico del mundo. Sin embargo, el dinero recién creado puede fluir hacia los activos financieros, lo que ayuda a explicar por qué sus niveles de valoración son tan altos.

El siguiente gráfico muestra la oferta monetaria «austriaca» (TMS), la mejor medida de la oferta monetaria que es consistente con esta definición de la escuela austriaca de economía (aunque ya no incluye los cheques de viaje, que han sido descontinuados en la base de datos de la Fed debido a su uso limitado en estos días). La TMS ha subido un 40% desde febrero de 2020 y un asombroso 225% desde que terminó la gran recesión en junio de 2009.

Fuente: Gráfico cortesía de FRED, con anotaciones de BullAndBearProfits.com.

Esta cifra está muy por encima del crecimiento de la oferta monetaria que impulsó los locos años veinte y que, en última instancia, condujo a la Gran Depresión de los años treinta, como se detalla en la historia definitiva de ese periodo del economista Murray N. Rothbard, America’s Great Depression. En este libro, explicó la causa del ciclo económico de auge y caída:

El ciclo «boom-bust» se genera por la intervención monetaria en el mercado, concretamente por la expansión del crédito bancario a las empresas... La expansión del crédito bancario pone en marcha el ciclo económico en todas sus fases: el auge inflacionista, marcado por la expansión de la oferta monetaria y por la mala inversión; la crisis, que llega cuando cesa la expansión del crédito y se hacen evidentes las malas inversiones; y la recuperación de la depresión, el necesario proceso de ajuste por el que la economía vuelve a las formas más eficientes de satisfacer los deseos de los consumidores.

Toda esta creación de dinero ha permitido a la Reserva Federal situar el tipo de interés de los fondos federales en sólo el 0,1%, como se muestra a continuación. Aunque está por encima de los tipos de interés negativos que prevalecen en algunos países, no deja mucho margen para que la Fed recorte los tipos para tratar de evitar una recesión, especialmente con una inflación que supera el 5% en la actualidad. Y como muestra el gráfico, la Fed recortó los tipos durante las tres recesiones anteriores y no pudo detenerlas, ya que la economía es más grande que la Fed. Esto deja a la economía muy vulnerable a la próxima recesión, sin «redes de seguridad» que la protejan.

Fuente: Gráfico cortesía de FRED, con anotaciones de BullAndBearProfits.com.

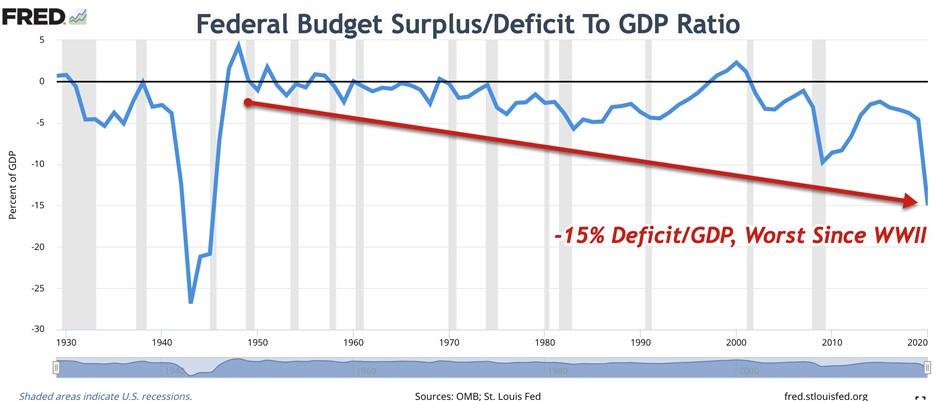

Por último, para los economistas keynesianos que siguen creyendo en el dogma de que los déficits presupuestarios federales pueden evitar una recesión —a pesar de que no existe ninguna prueba ni teoría lógica que lo respalde—, la actual relación entre superávit presupuestario federal y déficit del PIB del -15% es la peor desde la Segunda Guerra Mundial, como se muestra a continuación. Teniendo en cuenta los niveles récord de deuda pública y de déficit, ¿cuánto más gasto deficitario estarán dispuestos a financiar los inversores en bonos? ¿Y de qué servirá, ya que los déficits no evitaron la Gran Recesión?

Fuente: Gráfico cortesía de FRED, con anotaciones de BullAndBearProfits.com.

Conclusión:

Hay mucho más que se puede decir para probar nuestro caso, pero esperamos que los hechos proporcionados en este artículo sean suficientes para que la gente entienda los riesgos actuales de la economía. Aunque se desconoce el momento exacto en que se producirá la próxima recesión, dada la magnitud potencial, ahora es el momento de empezar a prepararse para ella.