[This article is part of the Understanding Money Mechanics series, by Robert P. Murphy. The series will be published as a book in late 2020.]

En el capítulo 5 revisamos el análisis de los libros de texto sobre cómo un banco central compra deuda del Estado en «operaciones de mercado abierto» para añadir reservas al sistema bancario, con las que los bancos comerciales pueden luego adelantar préstamos a sus propios clientes. A este respecto, nos limitamos a resumir la explicación del libro de texto que los economistas han dado durante décadas. Sin embargo, a lo largo de los años un coro de críticos ha alegado que esta visión ortodoxa es, si acaso, retrógrada, y que en realidad los bancos comerciales toman la delantera en la concesión de préstamos sin tener en cuenta sus reservas.

Para tener un ejemplo concreto de esta perspectiva rival, nos basaremos en un informe de 2014 del Banco de Inglaterra titulado «Money Creation in the Modern Economy» (Creación de dinero en la economía moderna1 ), procedente del banco central del Reino Unido —su contraparte de la Reserva Federal de los Estados Unidos—, que es un ejemplo autorizado de la crítica de la explicación ortodoxa del dinero y la banca.

Image

Para nuestros propósitos en el presente volumen, seleccionaremos tres de los supuestos «mitos» de la creación de dinero que el informe del Banco de Inglaterra trata de corregir. (El estudiante serio debería, por supuesto, leer el informe original para comprender plenamente el desafío) Nuestro objetivo aquí no es ni afirmar la explicación ortodoxa ni conceder su derrota, sino más bien utilizar el comentario del Banco de Inglaterra como un trampolín para asegurar que los lectores actuales entiendan realmente cómo los bancos centrales y los bancos comerciales trabajan juntos en un sistema basado en el «fiduciario» para crear dinero.

El Banco de Inglaterra quiere derribar los (supuestos) mitos de los libros de texto

A continuación presentamos dos citas del informe del Banco de Inglaterra para suministrar el forraje para los tres (supuestos) mitos que discutiremos en este capítulo:

un error común es que el banco central determina la cantidad de préstamos y depósitos en la economía controlando la cantidad de dinero del banco central, el llamado enfoque «multiplicador de dinero». En ese punto de vista, los bancos centrales aplican la política monetaria eligiendo una cantidad de reservas. Y, como se supone que hay una relación constante entre el dinero en sentido amplio y el dinero base, estas reservas se «multiplican» entonces hasta un cambio mucho mayor en los préstamos y depósitos bancarios. Para que la teoría se mantenga, la cantidad de reservas debe ser una limitación vinculante para los préstamos... Aunque la teoría del multiplicador del dinero puede ser una forma útil de introducir el dinero y la banca en los libros de texto de economía, no es una descripción exacta de cómo se crea el dinero en la realidad. En lugar de controlar la cantidad de reservas, hoy en día los bancos centrales suelen aplicar la política monetaria fijando el precio de las reservas, es decir, los tipos de interés.

En realidad, las reservas no son una restricción vinculante para los préstamos, ni el banco central fija la cantidad de reservas disponibles. Al igual que la relación entre los depósitos y los préstamos, la relación entre las reservas y los préstamos suele funcionar de manera inversa a la descrita en algunos libros de texto de economía. Los bancos deciden primero cuánto prestar en función de las oportunidades de préstamo rentables de que disponen, lo que dependerá, de manera crucial, del tipo de interés fijado por el [banco central]. Son estas decisiones de préstamo las que determinan cuántos depósitos bancarios son creados por el sistema bancario. La cantidad de depósitos bancarios a su vez influye en la cantidad de dinero que los bancos centrales quieren mantener en reserva... que luego, en tiempos normales, es suministrada a pedido por el [banco central]. [McLeay, Radia y Thomas 2014, p. 15, negrita añadida]

Y luego, más adelante en el informe, los autores argumentan: «Un concepto erróneo relacionado es que los bancos pueden prestar sus reservas. Las reservas sólo pueden prestarse entre bancos, ya que los consumidores no pueden tener acceso a las cuentas de reserva en el [banco central]» (ibíd., pág. 16, cursiva en el original).

Mito No. 1: los bancos no prestan reservas

Este «mito» en particular es en gran parte una cuestión de semántica, pero el tratamiento del Banco de Inglaterra podría confundir a algunos lectores. Aquí intentaremos aclarar lo que realmente sucede cuando los bancos hacen nuevos préstamos.

Supongamos que el Banco Acme comienza en una posición en la que sus clientes actuales tienen un total de 100 millones de dólares en depósito en el banco. En otras palabras, si se suman los saldos de las cuentas corrientes de todos los clientes del Acme Bank el total sería de 100 millones de dólares.

Al mismo tiempo, el Banco Acme comienza con 10 millones de dólares en reservas. Estas reservas consisten en (a) 2 millones de dólares en efectivo de la bóveda y (b) 8 millones de dólares en la propia cuenta de Acme en la Reserva Federal.

Ahora el Banco Acme decide conceder nuevos préstamos a los propietarios de negocios por valor de 5 millones de dólares. Al momento de otorgar estos nuevos préstamos, el Acme Bank establece a los nuevos clientes con cuentas corrientes, y el monto total en depósito en estas cuentas es de 5 millones de dólares. Eso significa que el total de depósitos pendientes de Acme ahora es de 105 millones de dólares.

Es cierto que el acto de conceder nuevos préstamos no redujo por sí mismo el monto de las reservas de Acme. El banco todavía tiene 2 millones de dólares en efectivo en sus bóvedas, y la Reserva Federal todavía informa que la cuenta de Acme con él contiene 8 millones de dólares.

Sin embargo, el objetivo de que el público obtenga préstamos del Banco Acme es gastar el dinero prestado. Es decir, los dueños de negocios que acaban de obtener nuevos préstamos de Acme irán por la comunidad comprando artículos para sus negocios. Escribirán cheques de papel o pasarán una tarjeta de plástico atada a sus nuevas cuentas corrientes con Acme.

En la práctica, algunos de los comerciantes y empleados que reciben estos pagos también serán clientes del Banco Acme. En ese caso, el gasto de los nuevos fondos prestados no afectará a las cuentas generales de Acme; sólo implicará cambiar las cifras para reflejar cómo se distribuyen entre sus clientes los 105 millones de dólares en depósitos totales de los clientes de Acme.

Sin embargo, la mayoría de los destinatarios de los nuevos gastos suelen ser clientes de otros bancos. Supongamos que de los 5 millones de dólares recién creados, el 80 por ciento, es decir, 4 millones de dólares, se gasta en bienes y servicios proporcionados por personas que realizan operaciones bancarias en algún otro lugar que no sea Acme. Después de que Acme y los otros bancos de la comunidad se comprometen en operaciones de compensación, Acme debe «saldar» con ellos y transferir 4 millones de dólares en sus reservas, lo que podemos suponer que sucede por la transferencia de las reservas de la cuenta de Acme a las cuentas de los otros bancos.

Cuando el polvo se asiente después de esta primera ronda de gastos, el Banco Acme sólo tendrá 101 millones de dólares en depósitos totales de clientes (porque los otros 4 millones están ahora en las cuentas de cheques personales de personas que no hacen banca con Acme), y las reservas totales de Acme sólo serán de 6 millones de dólares. Estos 6 millones de dólares en reservas consisten en los 2 millones originales en efectivo de la bóveda, pero ahora sólo 4 millones en depósito en la propia cuenta de Acme en la Reserva Federal (8 millones - 4 millones = 4 millones).

Este tipo de proceso es lo que los escritores de libros de texto tenían en mente cuando afirmaban que un banco «prestaría sus reservas excedentes» haciendo nuevos préstamos. Hay un sentido definido en el que la decisión de Acme de conceder nuevos préstamos al público llevará, muy pronto, a un drenaje de las reservas de Acme.

Ahora, para ser justos, los autores del estudio del Banco de Inglaterra podrían aclarar que incluso en nuestra historia hipotética, el sistema bancario en su conjunto no «prestaba reservas». Recuerde, en nuestra historia las reservas totales del sistema se reordenaron entre Acme y los otros bancos. Cuando Acme concedió 5 millones de dólares en nuevos préstamos, esa acción simplemente aumentó los depósitos pendientes de Acme. Y cuando 4 millones de esos depósitos recién creados se gastaron en clientes de otros bancos, Acme simplemente transfirió 4 millones de sus reservas originales a esos otros bancos, no a individuos de la comunidad.

Sin embargo, podemos hacer un pequeño ajuste a la historia para mostrar que hay un sentido aún más directo en el que un banco comercial puede «prestar sus reservas». Supongamos que uno de los dueños del negocio, después de recibir un nuevo préstamo de Acme, quiere retirar la moneda real para dar a varios de sus empleados la «caja chica» que necesitarán para sus deberes. (Tal vez estos empleados vayan a una convención de la industria y necesiten poder pagar los taxis, dar propina al botones del hotel, comprar pizza y hacer que se la entreguen en la habitación del hotel, etc.) Más concretamente, supongamos que después de recibir un nuevo préstamo de Acme y ver cuánto tiene en su nueva cuenta corriente, el dueño del negocio va al cajero del banco y retira un total de 10.000 dólares en forma de quinientos billetes de 20 dólares.

En este caso, el efectivo de la bóveda de Acme, que, recuerden, empezó en 2 millones de dólares, ha bajado a 1.990.000 dólares. Eso significa que el total de las reservas de Acme ha bajado a los 10.000 dólares que su cliente retiró del banco después de que se le concediera un nuevo préstamo. Esta es una forma aún más directa en la que un banco comercial puede «prestar sus reservas».

Ahora bien, es cierto que incluso aquí los autores del estudio del Banco de Inglaterra podrían objetar que no lo llamamos «reservas» cuando un miembro del público tiene moneda, aunque esos mismos billetes de 20 dólares se consideraron reservas cuando se sentaron en la bóveda de Acme.

Pero esto es obviamente una cuestión de semántica, no de economía. Para hacer una analogía, considere este rompecabezas: ¿sería erróneo decir que una tienda departamental «vende su inventario» a los miembros del público? Después de todo, sólo lo llamamos «inventario» cuando la tienda es dueña de él, el «inventario» se convierte en «mercancía» cuando el cliente sale de la tienda. Pero claramente, no hay nada malo económicamente en decir que una tienda departamental vende su inventario al público. De la misma manera, no hay nada malo en decir que un banco comercial, al otorgar nuevos préstamos, presta algunas de sus reservas.

(Presunto) Mito No. 2: los bancos no se preocupan por los requisitos de reserva cuando hacen préstamos

Al desenredar este tema, nuevamente debemos distinguir las cosas desde la perspectiva de un banco individual versus todo el sistema bancario. Como mostramos en nuestra historia hipotética anterior, es cierto que un banco individual puede conceder un nuevo préstamo simplemente acreditando una nueva cuenta corriente para un prestatario. Esta acción aumentará el total de depósitos pendientes del banco.

Ahora bien, si el gobierno/banco central tiene requisitos formales de reserva (lo que era cierto en los Estados Unidos hasta que se suprimieron en marzo de 2020, en medio del pánico por el coronavirus),2 un banco individual debe asegurarse de que tiene suficientes reservas para cumplir el requisito legal. Si el banco está corto, debe ir al mercado de fondos federales y pedir prestadas las reservas necesarias a otros bancos. Recuerde que la «tasa de fondos federales» es el tipo de interés que los bancos se cobran entre sí por los préstamos de reservas a un día. (Estos principios se describieron en los capítulos 5 y 7)

Así que aunque cualquier banco individual puede ir al mercado de fondos federales y pedir prestado suficientes reservas para satisfacer sus necesidades individuales, el sistema bancario en su conjunto no puede crear nuevas reservas. Si el Banco Acme pide prestados 4 millones de dólares en el mercado de fondos federales para reponer los 4 millones de dólares en reservas que perdió en nuestra historia anterior, esas reservas deben haber venido de otros bancos que tenían exceso de reservas. Cuando los bancos comerciales prestan dinero entre ellos, estas acciones no tienen el poder de alterar la cantidad total de papel moneda o depósitos bancarios con la propia Reserva Federal. En otras palabras, sólo la Reserva Federal (en conjunto con el Tesoro) tiene el poder legal de crear dólares estadounidenses como parte de la base monetaria.

En cualquier caso, para mostrar por qué, históricamente, los escritores de libros de texto de economía asumieron que en circunstancias normales los bancos seguirían haciendo nuevos préstamos hasta que la cantidad total de «exceso de reservas» disminuyera, considere el siguiente cuadro:

Figura 1. Reservas totales y requeridas de las instituciones de depósito de los EEUU, enero 1959-febrero 2007.

Image

Fuente: Reserva Federal de St. Louis.

Como muestra la figura 1, era típico en los EEUU que los bancos mantuvieran las reservas reales muy cerca de su cantidad legalmente requerida. Y como la propia Reserva Federal controlaba en última instancia la cantidad de reservas reales, la historia estándar de los libros de texto de las operaciones de mercado abierto era bastante sensata.

Sin embargo, los autores del Banco de Inglaterra están en lo cierto cuando dicen que esta historia de libro de texto asume que los bancos hacen nuevos préstamos hasta el momento en que todas las reservas excedentes han sido exprimidas fuera del sistema. En particular, podemos ver que desde la crisis financiera de 2008, el sistema bancario de los EEUU ha estado inundado de exceso de reservas:

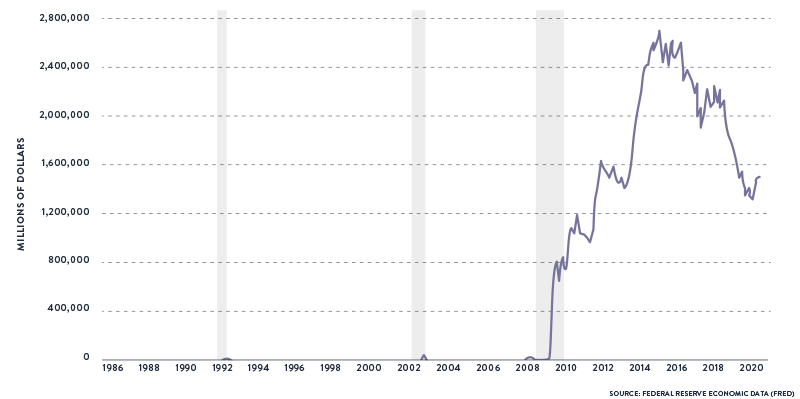

Figura 2. Reservas totales y requeridas de las instituciones de depósito de los Estados Unidos, febrero de 2007 a febrero de 2020.

Lo que la figura 2 nos muestra es que, tras las masivas rondas de QE (expansión cuantitativa) que siguieron a la crisis financiera, los bancos estadounidenses tuvieron la capacidad legal —al menos con respecto a los requisitos de reserva formal— de crear muchos billones de dólares en nuevos préstamos para los clientes. Pero decidieron no hacerlo (por varias razones, algunas de las cuales discutiremos en el capítulo 13), de ahí que la cantidad de «exceso de reservas» en todo el sistema se disparara. Lo mostramos en la Figura 3:

Figura 3. Exceso de reservas de las instituciones de depósito de los EEUU, febrero de 1984 a febrero de 2020.

Como indica la figura 3, durante la mayor parte de la historia de la Reserva Federal, la cantidad de exceso de reservas en el sistema fue cercana a cero. (Técnicamente este gráfico sólo se remonta a 1984, pero la figura 1 muestra que el patrón se remonta a 1959, y de hecho se remonta aún más atrás).

Aunque está fuera del alcance del presente volumen, al examinar las exigencias de reservas hay otros dos factores que complican la situación: uno es que los gobiernos y los bancos centrales pueden imponer no sólo exigencias de reservas sino también de capital; estas reglamentaciones también influyen en la forma en que los bancos operan cuando conceden préstamos y mantienen determinados activos.

Un segundo factor que complica la situación es que los bancos comerciales necesitan mantener reservas incluso cuando no existe un requisito legal para hacerlo. Por ejemplo, los bancos necesitan honrar la típica petición del cliente de retirar dinero de un cajero automático o en la ventanilla del banco, y por lo tanto, algún efectivo de la bóveda —que cuenta como parte de las reservas del banco— debe estar siempre a mano, independientemente de que las regulaciones gubernamentales insistan en ello.3

Mito No. 3: El Banco Central no controla la cantidad de dinero base, sino la tasa de interés.

Con este último (supuesto) mito, la disputa es de nuevo en gran medida de la semántica. Esto es lo que los autores del Banco de Inglaterra tienen en mente:

Antes de la crisis financiera de 2008, un banco central solía fijar la política escogiendo un objetivo para el tipo de interés que los bancos se cobran mutuamente por los préstamos de reservas a un día; en los Estados Unidos, diríamos que la Reserva Federal fijó un objetivo para el tipo de los fondos federales.

Supongamos que el objetivo de la Reserva Federal es el 5 por ciento. Si la economía está en alza y los bancos comerciales detectan numerosas oportunidades de préstamos rentables, comienzan a adelantar más préstamos a nuevos prestatarios. En igualdad de condiciones, cada vez más bancos se darían cuenta de que necesitan reservas adicionales para satisfacer sus requisitos de reserva (o simplemente para reforzar el efectivo de la bóveda para acomodar la mayor actividad de más depósitos de clientes).

Si la Reserva Federal no tomara ninguna medida, entonces el aumento del clamor de los bancos por las reservas haría subir la tasa de interés del mercado en los préstamos de un día para otro de esas reservas, tal vez hasta el 6 por ciento. En otras palabras, en un entorno en el que los bancos perciben nuevas oportunidades de préstamo, su actividad tendería a empujar la tasa de los fondos federales actuales por encima de la tasa de los fondos federales objetivo deseada por la Reserva Federal.

Para mantener su objetivo, la Reserva Federal no tendría más remedio que participar en operaciones de mercado abierto, en las que compraría nuevos activos y crearía más reservas, con lo que la tasa real de los fondos federales volvería a bajar hasta el objetivo deseado del 5%. Este es el tipo de mecanismo que los autores del estudio del Banco de Inglaterra tienen en mente, en el que el banco central responde pasivamente a las «necesidades» de reservas de los bancos.

Sin embargo, esto es en gran parte una cuestión de semántica. El banco central controla la cantidad total de dinero base, y los bancos comerciales no pueden crear nuevas reservas. La descripción del libro de texto sigue siendo correcta: Cuando la tasa de los fondos federales es del 6 por ciento y la Reserva Federal quiere bajarla al 5 por ciento, la Reserva Federal debe comprar activos e inyectar nuevas reservas en el sistema.

Resumen

Después de leer la discusión ortodoxa sobre la creación de dinero que se da en los capítulos 5 y 7 del presente volumen, los lectores pueden encontrar útil leer la descripción alternativa dada por los críticos de esa visión de libro de texto. En este capítulo, hemos revisado la crítica ofrecida por escritores del Banco de Inglaterra.

Aunque la mayor parte de la controversia gira en torno a la semántica, hay algunas diferencias sustantivas de perspectiva. Para evitar la confusión y lograr una mejor comprensión de la mecánica real de las actividades de los bancos centrales y comerciales, los lectores deben leer ambas descripciones y comprender en qué medida son cada una de ellas correcta.

- 1Michael McLeay, Amar Radia y Ryland Thomas, «Money Creation in the Modern Economy», (Banco de Inglaterra) Quarterly Bulletin 2014 Q1, pp. 14-27, disponible en https://www.bankofengland.co.uk/quarterly-bulletin/2014/q1/money-creation-in-the-modern-economy.

- 2La Reserva Federal anunció que aboliría los requisitos formales de la reserva a partir del 26 de marzo de 2020. Véase «Federal Reserve Actions to Support the Flow of Credit to Households and Businesses», Comunicados de prensa, Junta de Gobernadores del Sistema de la Reserva Federal, 15 de marzo de 2020, https://www.federalreserve.gov/newsevents/pressreleases/monetary20200315b.htm.

- 3Algunos economistas sostienen que con la adopción de las «cuentas de barrido» por parte de los bancos estadounidenses en el decenio de 1990, los requisitos formales de reserva pasaron a ser intrascendentes, ya que los bancos podían barrer los depósitos de sus clientes en cuentas no obligatorias de reserva cada noche. En la práctica, los bancos podían mantener sus reservas a la altura de las necesidades de efectivo de sus cámaras acorazadas y luego utilizar las cuentas de barrido para reducir sus depósitos pendientes aparentes de manera que sus reservas reales (consistentes en su mayor parte en efectivo de las cámaras acorazadas) satisficieran sus requisitos de reserva posteriores al barrido. Véase George Selgin, «Floored! How a Misguided Fed Experiment Deepened and Prolonged the Great Recession» (Documento de trabajo de Cato, no. 50/CMFA no. 11, Centro de Alternativas Monetarias y Financieras, Instituto Cato, Washington, DC, 1 de marzo de 2018, rev. 13 de marzo de 2018), pág. 10, disponible en https://www.cato.org/sites/cato.org/files/pubs/pdf/working-paper-50-updated-3.pdf, publicado como Floored! How a Misguided Fed Experiment Deepened and Prolonged the Great Recession (Washington, DC: Cato Institute, 2018).